증권사 애널리스트 리포트 리서치 보고서 한경컨센서스 주린이 주식 증권 경제 공부 (삼성생명 터키 리라화 이슈 이마트 코스피 박스권)

안녕하세요. 인생은 고스톱입니다. 2021년 3월 24일 읽어볼 만한 증권사 리포트 정리해보았습니다.

달러/원 : 1,134.25 달러지수 : 92.36

WTI유 : 57.86

금 : 1,726.25

S&P 500VIX : 22.52

미국 10년 채권 수익률: 1.608

비트코인 (달러) : 53,951.7

삼성생명 / 교보증권 / 김지영

>>업종 대표주로 시장금리 상승 수혜 기대

삼성생명의 2020년 당기순이익(연결기준)은 1조 3,705억 원으로 전년대비 30.3% 증가함. 책임준비금 전입액 부담 증가와 투자손익 감소에도 불구하고, 당기순이익이 전년대비 증가한 이유는 위험손해율 및 사업비율 개선에 따른 보험손익이 증가했기 때문.

>>목표주가 100,000원 상향

삼성생명에 대해 투자의견 매수와 업종내 Top picks를 유지하며, 향후 시장 금 리 상승 및 실적 개선을 반영하여 목표주가 10만 원으로 상향 조정함. 1) 업종 내 대표주로 금리 상승시 투자심리 회복에 대한 기대감이 가장 높을 것으로 전망되고, 2) 중기적인 자본정책(IFRS17 도입 전까지 경상이익 대비 배당성향 50% 범위 내 점진적 상향)으로 인한 배당에 대한 기대도 긍정적이기 때문

도약을 위한 1보 후퇴 / 카카오페이 증권 / 이상민

>>2분기 KOSPI는 2, 8 00~ 3,200 사이의 횡보가 유력

2분기 코스피는 2,800~3,200 pt 사이의 횡보를 유력한 시나리오로 생각하고 있다. 실적 기대감은 있다 해도, 외인 수급이 추가적으로 유입되기보다는 인플레이션과 금리에 대한 우려가 지속될 것으로 판단하기 때문이다. 또한, 정책 모멘텀은 둔화되는 국면이기 때문이며, 백신의 접종 스케줄이 한국이 미국보다 느리기 때문이다. 그렇다고 해서 하락을 이야기하려는 것은 아니다. 경기 회복과 고용 회복은 중장기적인 추세이며, 유동성의 회수도 당장 일어날 시나리오가 아니기 때문이다.

>>가치 성장의 로테이션은 이익의 희소성으로 설명하는 것이 타당

가치와 성장의 로테이션은 단순히 금리만으로 결정되지 않는다. 이익의 희소성이 중요한 요소다. 2009년부터 양적완화를 필두로 하여 서브프라임 사태로부터 글로벌 경기를 회복시키는 데에 모두가 집중하던 시대이다. 이익이 희소할 때에는 대부분의 기업이 증익이 어렵기 때문에, 구조적 성장이 가능한 성장주에 투자자들이 집중하였던 시대였다. 그러나 2009년부터의 시대는 전반적인 산업의 ‘회복’이 발생하던 시기다. 이익이 폭넓게 발생하는 시기이기 때문에, 굳이 비싼 성장주에 투자할 이유도 없을뿐더러, 성장주 이외의 대안이 투자자들에게 충분히 많아졌던 시대였다. 이 때문에 경기민감주와 가치주가 랠리를 보인 것이다

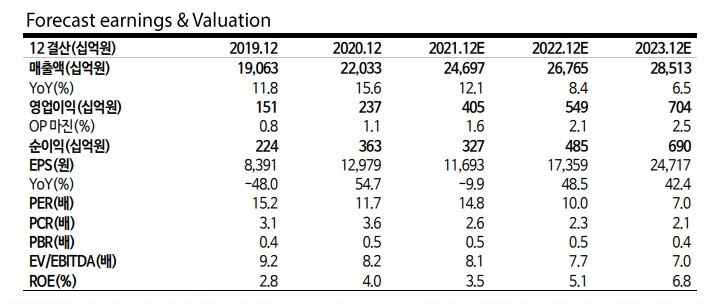

이마트 / 교보증권 / 정소연

>>투자포인트: 쓱 닷컴 식품 +a의 기회

고성장에도 불구하고 여전히 저 침투 품목인 식품의 온라인 장보기 비중은 2020년 21% 2023E 30%로 유통산업을 아웃퍼폼 할 것으로 전망. 쓱닷컴(식품 비중 47%)은 독보적인 식 품 유통업체로서 쓱닷컴은 전체 이커머스에서는 2.5% 점유에 불과하지만, 식품 이커머스는 7.2% 점유.

최근 네이버와의 1,500억원 규모 지분 교환을 통한 사업 제휴는 쓱 닷컴 GMV를 확대하는 기회가 될 것으로 전망. 다양한 가능성 이 있으나, 1) 멤버십 통합 서비스 2) 네이버 장보기에 입점 등의 형태일 것으로 추정됨. 이에, 쓱닷컴은 거래액 고성장(2021E 4.9조 원 2023E 9조 원)과 Multiple 상승(현재 Target P/GMV 멀티플은 0.74x, 쿠팡 약 3배)에 따른 Valuation 상승이 기대

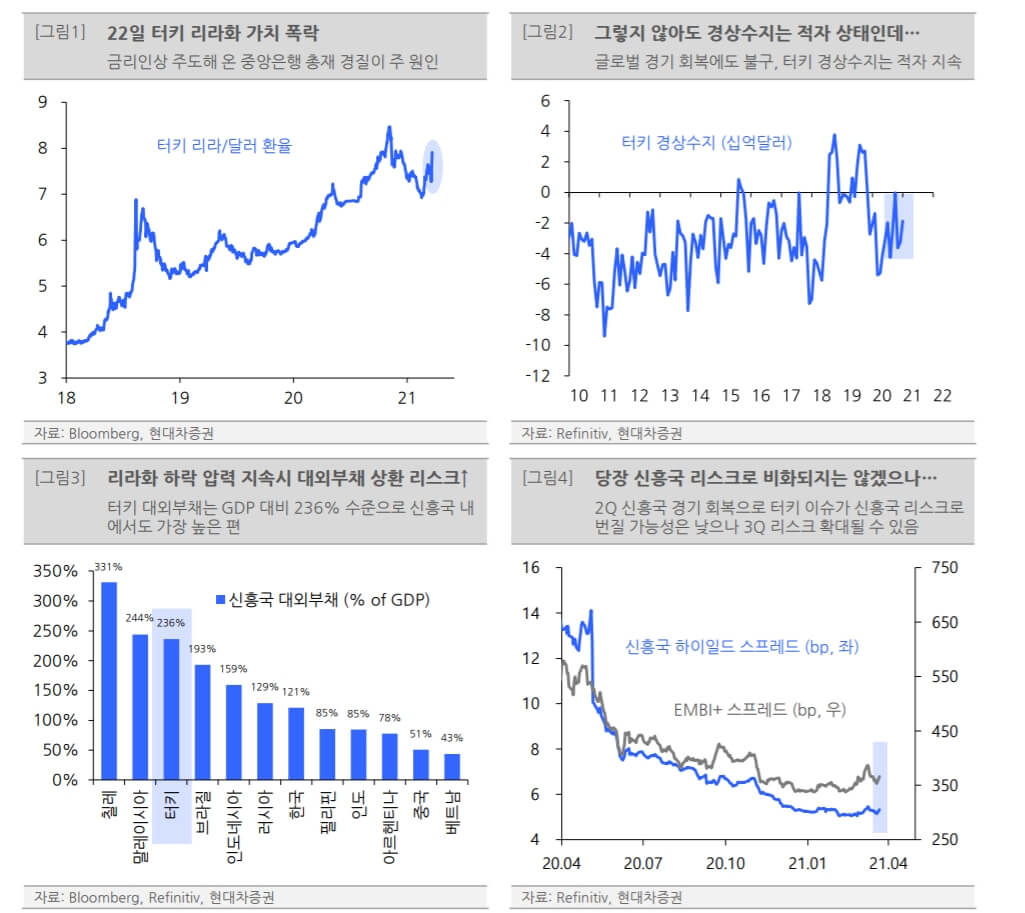

터키 리라화 이슈 / 현대차 증권 / 강재현

>>터키 리라화 이슈, 지금보단 하반기가 문제

22일 터키 리라화가 급락했다. 나지 아발 중앙은행 총재가 해임되고 집권 여당인 정의개발당의 샤합 카브즈오을루 전 의원이 후임으로 임명된 탓이었다. 아발 총재는 작년 코로나 위기로 경기가 부진한 상황 속에서도 속절없이 떨어지는 리라화 가치를 방어하기 위해 어렵게 금리인상을 단행해 왔다. 반면 에르도안 대통령은 리라화 가치가 폭락하는 것은 개의치 않고 꾸준 히 금리인하를 주장해 왔고 아발의 후임으로 임명된 인물은 이와 의견을 같이 하는 여당 소속이니 시장은 리라화 가치 하락에 베팅할 수밖에 없었다. 만일 후임 총재가 대통령의 입맛에 맞춰 기준금리를 내리는 방향에 대한 스탠스를 비추게 되면 리 라/달러 환율은 추가적으로 상승할 가능성이 높다. 그렇지 않아도 글로벌 경기가 회복되고 있음에도 불구, 터키의 경상수지 적자 상황이 개선되지 않고 있는 환경 속에서 중앙은행 정책까지 리라화 가치 하락을 야기한다면 조만간 터키의 대외부채 상 환 리스크가 화두가 될 수 있다. 현재 터키 대외부채는 GDP 대비 236%에 육박하는 수준으로 신흥국 내에서도 가장 높은 편 이다.

다행히 신흥국 경기 개선세는 여전히 유효하기 때문에 아직까지는 리라화 폭락이 신흥국의 전체적인 통화가치나 하이일드 스프레드를 흔들지는 못하고 있다. 2Q 미국 인프라 투자에 따른 spill-over 효과도 기대하고 있어 당장 터키 이슈가 신흥국 의 부채 리스크로 번질 가능성은 낮다. 그러나 3Q 달러 상승 압력이 심화되고 미국의 완화적 통화정책 강도가 후퇴할 수 있다는 점이 부각되면 터키가 신흥국 경제의 뇌관이 될 가능성이 남아있어 추가적인 모니터링이 필요하다고 판단한다.

국내외 애널리스트 기업분석 보고서 한번에 모아보기

한경 컨센서스

consensus.hankyung.com

[출처]

증권사 애널리스트 리포트 리서치 보고서 한경컨센서스 주린이 주식 증권 경제 공부 (삼성생명 터키 리라화 이슈 이마트 코스피 박스권)

'주식 > 증권사리포트' 카테고리의 다른 글

| 네이버 카카오 현대백화점 에너지 (0) | 2021.03.26 |

|---|---|

| 쌍용양회 포스코 LG화학 HMM (0) | 2021.03.25 |

| 삼성전자 원익IPS ETF 반도체 (0) | 2021.03.23 |

| 2차전지 LG화학 삼성SDI SK이노베이션 자동차 배터리 (0) | 2021.03.22 |

댓글